我国新材料产业正处于由中低端产品自给自足向中高端产品自主研发、进口替代的过渡阶段;国内高端新材料技术和生产偏弱,近年来产能虽有显著提高, 但未能满足国内高端产品需求,材料强国之路任重而道远。

聚苯醚树脂作为世界五大通用工程之一,具有高耐热性、高电性能、耐酸碱性等优良性能,被大范围的使用在电子电气及家用电器、办公自动化机械、IT、汽车、航空及军工等领域。从整体上看,改性聚苯醚在全球的市场需求和消费量逐年上升。随着 5G 通讯、新能源汽车和家电行业的蓬勃发展以及改性聚苯醚在上述行业的广泛应用,预计其需求将继续增长,拥有非常良好的市场发展的潜在能力。国内聚苯醚行业在品质、产量、品种牌号等方面均与欧美发达国家存在很明显差距,仍存在比较大的发展空间。

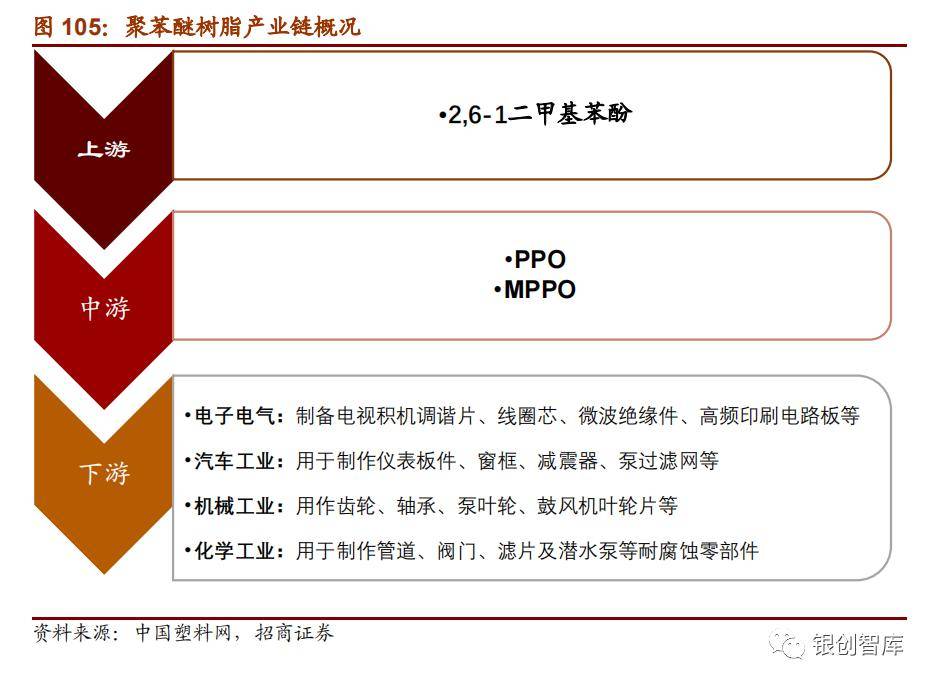

聚苯醚树脂(简称 PPO)是一种性能优秀的热塑性工程塑料,是世界五大通用工程塑料之一。PPO 无毒、透明、相对密度小,具有优良的机械强度、耐应力松弛、抗蠕变性、耐热性、耐化学腐蚀性,在电子电气及家用电器、办公自动化机械、IT、汽车、航空及军工等领域具有广泛的用途。但由于其耐氧化性、加工成型性差,成本高,应用受到了较大的限制。为克服这些缺陷,全球聚苯醚下业大多使用改性的聚苯醚,简称MPPO。凭借诸多优于 PPO 的特性,MPPO 开辟了如超高频电子元件、光伏面板、印刷电路板、锂离子电池、5G 天线罩等诸多新的应用领域,成为了 5G 通信、新能源汽车、集成电路芯片等国家战略新兴起的产业的重要材料。

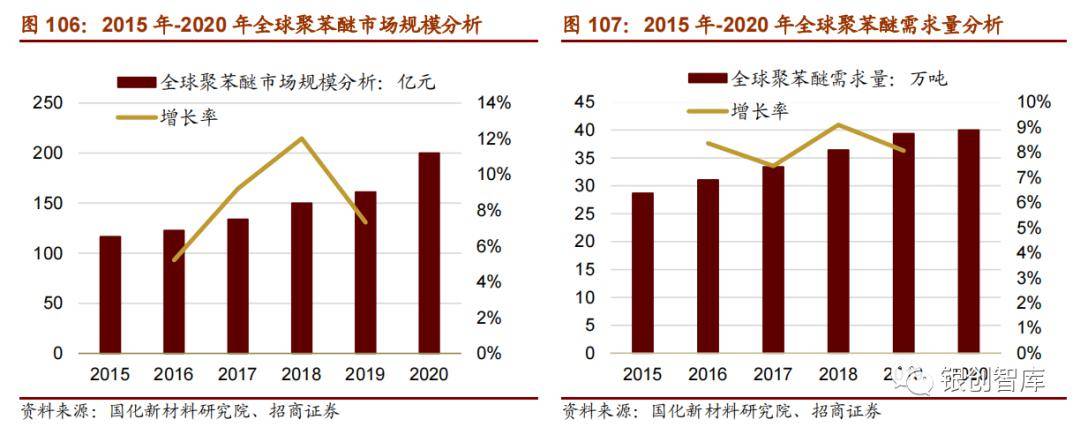

由于聚苯醚原粉生产技术壁垒较高,国外仅有沙特阿拉伯、日本等地区的少数企业具备生产,产能比较小,导致国际市场聚苯醚呈现供不应求的局面。根据国化新材料研究院报告,2015 年全球聚苯醚市场规模为 116.63 亿元,2019 年为 161.15 亿元,同比2018 年增长 7.33%,2020 年达到了 200 亿元。随着全球电力设备及新能源行业、汽车行业和家电行业的蓬勃发展,全球聚苯醚的市场需求也将迅速增加。根据 QYResearch的预测,2027 年全球聚苯醚市场规模将达到 13.03 亿美元,年复合增长率(CAGR)为2.4% (2021-2027),未来依旧有良好的增长潜力。

从地区来看,聚苯醚的生产主要分布在美国、亚洲和欧洲地区。根据化工新材料的数据,从全球聚苯醚产能地区占比来看,聚苯醚产能占比最大的为美国,达到 37%,其次是亚洲,占比为 32%。

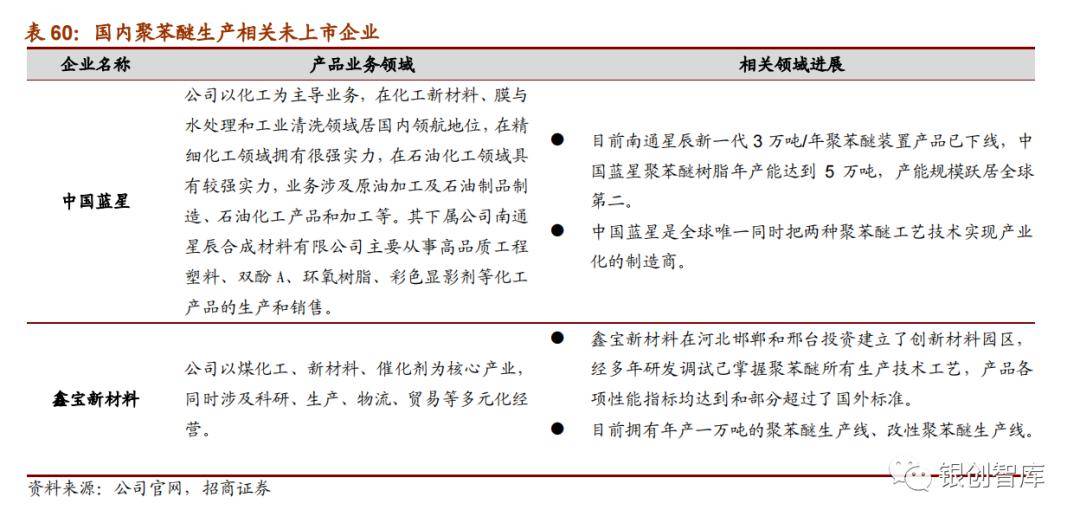

目前我国已经掌握改性聚苯醚生产技术,也实现了改性聚苯醚规模化生产,国内产能约占全球产能的 20.6%。依据公司官网公告,中国蓝星目前聚苯醚树脂年产能可达 5 万吨,产能规模居全球前列,同时也是全球唯一同时掌握均相溶液缩聚法和沉淀缩聚法两种工艺技术的聚苯醚树脂制造商,中国蓝星与鑫宝新材料等公司致力于国产 PPO 改性产品的研发,利用物理化学改性方法。近年来连续开发出多种具有专用功能的 PPO 合金产品。但我国 MPPO 在品质、产量、品种牌号等方面均与欧美发达国家存在很明显差距,国内聚苯醚产业仍存在比较大的发展空间。

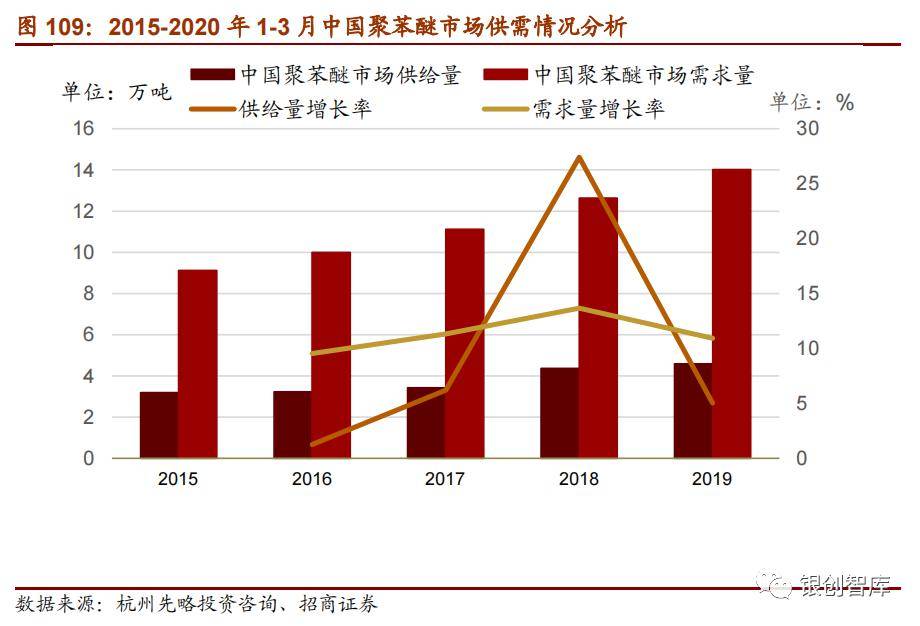

此外,随着我们国家汽车工业、电子工业、家用电器和办公设备等部门的蓬勃发展,聚苯醚国内市场供不应求,进口依赖程度较高。根据杭州先略投资咨询数据,2019 年我国聚苯醚市场需求量约为 14.02 万吨,而国内市场供给量仅为 4.59 万吨,面临较大的供需缺口。汽车轻量化及双碳目标的提出,PPO 材料的优势进一步凸显,国内对聚苯醚和改性聚苯醚的需求将进一步上升。除了扩大 MPPO 生产规模,加快 MPPO 相容化技术、掺混技术和加工成型技术的研究和开发,使 MPPO 从品种牌号上系列化、高性能化,积极开拓市场,满足我国各工业部门的发展需求也迫在眉睫。

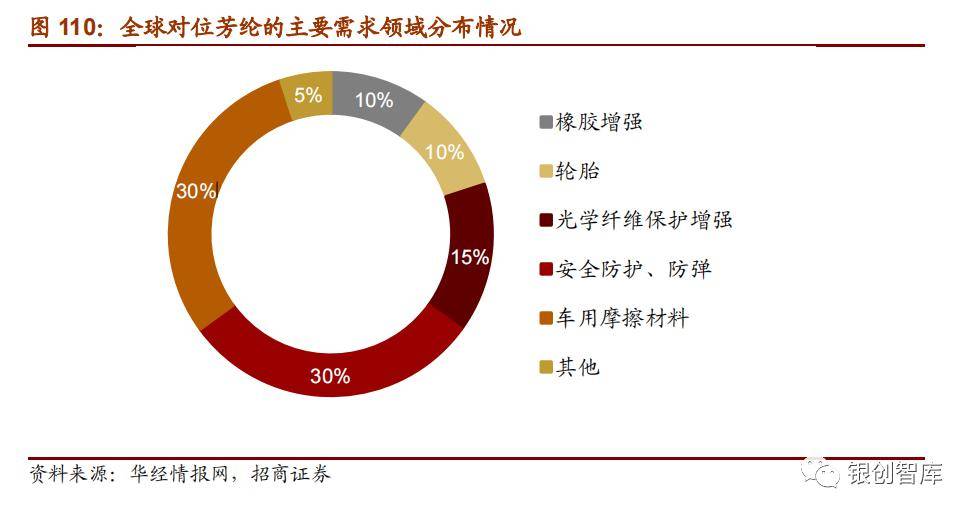

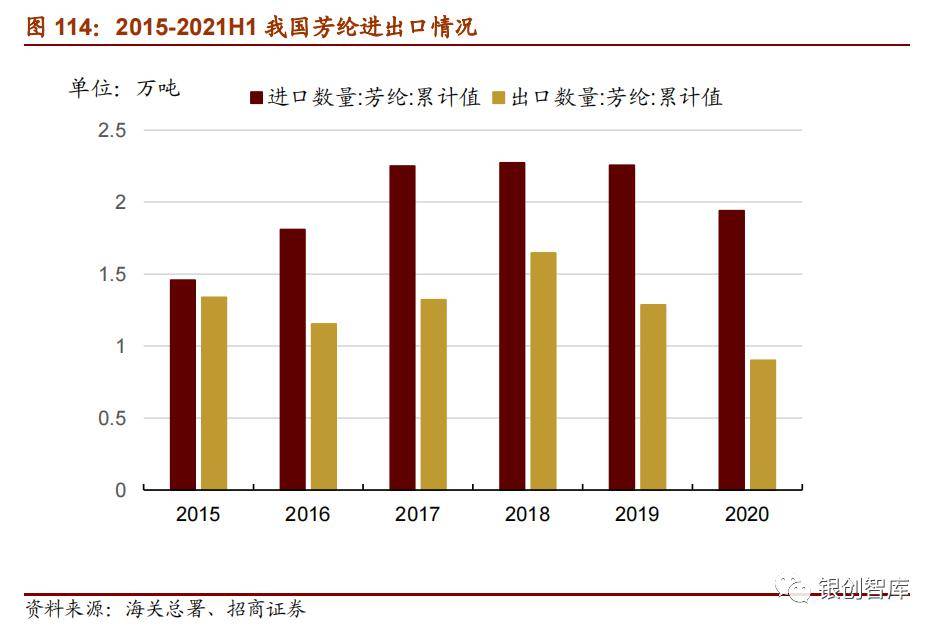

对位芳纶作为世界三大高性能纤维之一,具有耐非物理性腐蚀、高强度、高模量、阻燃等优良性能,在全球市场中被大范围的使用在航空航天复合材料、轨道交通增强材料、防弹防护安全材料、汽车橡胶等下游领域,市场需求大。由于芳纶材料技术壁垒高、研发周期长,投资门槛高,世界芳纶产业集中程度较高。根据立木信息咨询发布的研究报告,目前国内对位芳纶产能自给率约 20%左右,进口依赖严重。近年来随着全球贸易环境不确定性增强,国防军工和通讯等应用领域受到较多限制,国产替代需求迫切。泰和新材是国内率先实现对位芳纶产业化生产的企业,拥有对位芳纶产能 4500t,位居全球第四,国内第一。今年以来,对位芳纶量价齐升,芳纶龙头将进入业绩释放期。

对位芳纶又称芳纶—II、芳纶 1414,具有耐非物理性腐蚀、高强度、高模量、阻燃等优良性能。其强度是钢的 3 倍、涤纶工业丝的 4 倍;初始模量为涤纶工业丝的 4-10 倍、聚酰胺纤维的 10 倍以上。对位芳纶稳定性高,在 150℃下收缩率为零,在 260℃温度下仍可保持原强度的 65%,有“防弹纤维”之称,是全球产量最大、用途最广的高性能纤维之一。其应用领域最重要的包含防护服装(主要为防弹装备)、航空航天、汽车工业、光缆增强等。

对位芳纶最早由美国杜邦公司成功开发,并于 1972 年开始工业化生产。随后,荷兰、日本、韩国及俄罗斯等国家也开始了各自的研究工作。目前全球多个国家已实现对位芳纶的规模化生产。根据新材料在线 年全球对位芳纶的产量约 8.2 万吨,2018 年全球对位芳纶下游消耗量约 8.0 万吨。未来 5 年,全球对位芳纶产品的产能将继续增加,其中帝人位于荷兰的工厂已经宣布扩大对位芳纶产能。

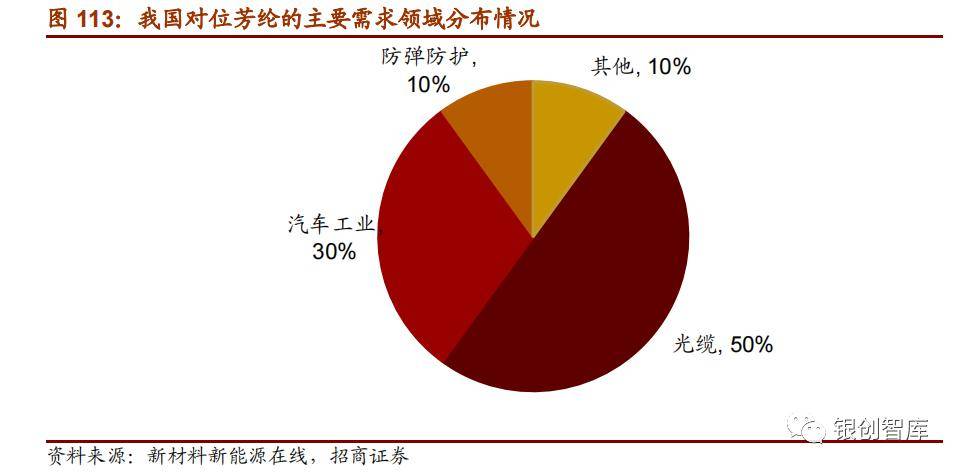

对位芳纶作为世界三大高性能纤维,在全球市场中被大范围的使用在航空航天复合材料、轨道交通增强材料、防弹防护安全材料、汽车橡胶等下游领域,市场需求大。但国内市场芳纶纤维的应用狭窄,且尚处于光纤、绳索和橡胶补强等相对低端领域。其根本原因是国内技术落后于海外企业,在高端防护领域尚处在开发阶段,因此对位芳纶也是我国长期重点发展的新材料之一。随着我们国家航空航天、轨道交通产业的蓬勃发展,汽车高端化成蔚然之风,这些领域对对位芳纶的需求将继续稳健增长。根据新思界产业研究院的预测,2025 年国内对芳纶的需求量有望达到 2.5 万吨,2025 年全球对位芳纶的需求量将达到15 万吨。

芳纶拥有极高的技术壁垒,和碳纤维、聚酰亚胺薄膜(PI 膜)并称为制约我们国家发展高技术产业的三大瓶颈性关键高分子材料。前期我国没有很好的解决对位芳纶的关键设备加工制造技术,导致我国对位芳纶的国产化进程比较缓慢,产品不稳定,良品率不高,我国的对位芳纶产能尚停留于千吨级。

根据前瞻产业研究院的有关数据,2020 年我国对位芳纶进口依存度约为 87%,进口替代需求迫切。近年对位芳纶面临国内单兵防护装备、航空航天等国防领域的高需求,价格大大上涨,一方面国内日益严格的环保要求导致国内对位芳纶生产原料供应紧张,另一方面从进口端而言,美军启动彩服、头盔、作战靴等单兵武器装具换装使美国的对位芳纶需求大幅上升,而作为国内对位芳纶主要进口商的美国杜邦优先保障美国供应,导致国内供给缺口增大。根据申万宏源相关研报数据,2017 至 2018 年期间,对位芳纶产品平均价格由约 15.5 万元/吨上涨至 23.5 万元/吨,同比上涨 51.6%。2019 年国内对位芳纶价格趋于稳定,平均价格在 22-24 万元/吨间波动。

“十三五”以来, 我国对位芳纶产业发展迅速, 取得了可喜的成果。未来 5~10 年,随着我国对位芳纶性能的提升,产品规格的继续丰富,以及下游制造及应用领域的高质量发展,对位芳纶生产规模优势将进一步凸显,其需求将持续上升。根据立鼎产业研究院的预测,2021-2025年间对位芳纶市场需求增长率保持在 10%左右,2025 年我国对位芳纶的需求量将达到20000t。

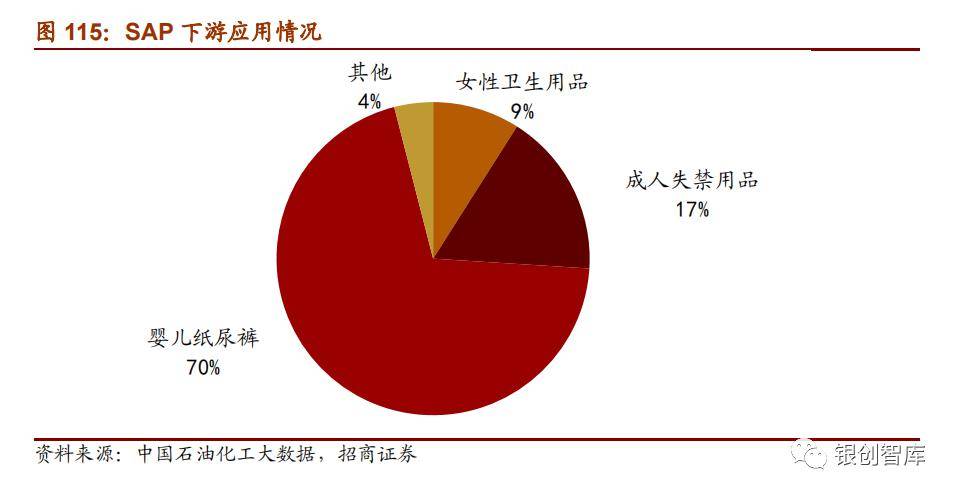

高吸水性树脂(SAP)具有吸水性好、价格适中、安全性好等特点,被广泛应用于婴幼儿纸尿裤、妇女卫生用品、成人失禁用品、农业保水剂等下游产业。2020 年全球 SAP产能约 500 万吨,消耗量约 340 万吨,预计 2025 年全球 SAP 需求量将增长至 440 万吨。国内人口老龄化趋势加重,叠加二胎政策,未来国内 SAP 需求将持续上涨,预计2023 年中国 SAP 市场规模将达到 145.1 亿元。高吸水性树脂行业原材料壁垒和客户壁垒高,具备规模优势和上下游全产业链优势的头部企业将强者恒强,业绩有望进一步提升。

高吸水性树脂(简称 SAP)是一种含强亲水性基团的低交联度高分子化合物,具备强大的吸水性、稳定性、保水性且安全无毒。高吸水性树脂的吸水量,可达自身质量的数百倍,吸水速度快,并且保水性强,即使在受热、加压条件下也不易失水,广泛用于纸尿裤、卫生巾、干燥剂、脱氧保鲜剂、医用材料、农林抗旱保水、防沙治水等领域。

根据 2020 年《中国石油和化工大宗产品年度报告》的数据,高吸水性树脂(SAP)下游消费中,用于生产婴儿纸尿片/裤占总消费量的 70.0%;用于生产成人失禁用品占总消费量的 17.0%;用于生产女性卫生用品占总消费量的 9.0%;用于工业、农业保水剂等其它领域占总消费量的 4.0%。

高吸水性树脂的研发始于 1961 年美国农业部研究所制成的高吸水聚合物,1978 年日本三洋化成株式会社率先将其用于一次性尿布,开启了 SAP 工业化生产之路。此后各国专家相继开发 SAP 产品,并陆续应用于农林园艺、生理卫生、食品、土木建筑、日用化工等行业,SAP 产业得到快速发展。

根据中国石油和化学工业联合会化工数据中心统计,2020 年全球 SAP 产能约 500 万吨,主要分布在欧洲、日本、中国等国家和地区;全球 SAP 消费量约为 340 万吨。SAP下游消费中,用于生产婴儿纸尿片/裤在总消费量的占比高达 70.0%,用于生产成人失禁用品占总消费量的 17.0%。随着世界人口逐步老龄化,各国鼓励鼓励生育政策陆续出台,婴幼儿纸尿裤和成人失禁用品的潜在需求量将快速增长,从而带动 SAP 市场规模的进一步拓展。根据智研咨询的预测,2025 年全球 SAP 消费量有望增长至 440 万吨。

国内高吸水性树脂行业的发展大体经历了起步、稳中发展和规模化增长三个阶段。国内对高吸水性树脂的开发与应用研究始于 20 世纪 70 年代,最初着重于研发实用性强的农业保水剂,且发展规模、应用范围均较小。经过半个世纪的发展,我国已成为全球SAP 产能最充足的国家,国内商用 SAP 也得到了广泛应用,卫星石化的高吸水性树脂与国内主要纸尿裤企业恒安、国际前十大纸尿裤生产企业金佰利达成合作。

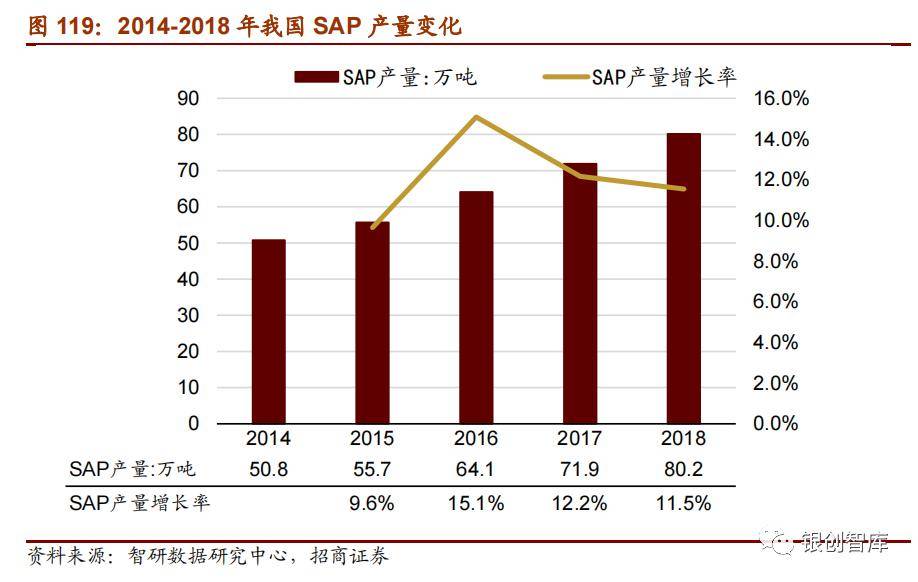

得益于国内 SAP 产业的蓬勃发展和下游应用领域的拓展,近年来国内 SAP 产业的市场规模稳定增长。根据智研数据研究中心研报,2014 年,我国 SAP 行业市场规模仅59.5 亿元,产能仅 82.8 万吨;2018 年国内 SAP 市场规模增长至 90.11 亿元,产能已达到 130.5 万吨。根据市场调查网研报数据,2020 年国内 SAP 产能约 150 万吨,产量约 100 万吨。根据海关总署的统计数据,2018 年,中国 SAP 出口量达到 20.0 万吨,为进口量的两倍,已由净进口国成为净出口国。

尽管产能和规模均持续增长,但国内 SAP 行业仍存在较大的发展空间。第一,中国 SAP行业高端产品不足,市场被日本触媒等外资企业垄断。第二,国内低端产能过剩并占据主导位置,产品同质化严重。第三,技术水平与国际巨头存在明显差距。国内 SAP 生产尚未达到批量化应用自动化生产线水平,产品稳定性差,生产能耗高,连续生产周期短。此外根据海关总署相关数据,国内进口 SAP 主要来自韩国、中国台湾及日本等国家或地区,且多应用于生产标准严苛的卫生用品;主要出口印度、印度尼西亚以及越南等国家或地区,产品相对低端。国内企业亟须优化生产工艺、拓展下游高端产品、提高核心竞争力。

从需求端来看,随着我国人口老龄化速度加快,成人纸尿裤需求将大面积上涨;国家二胎政策的逐步放开也将推动婴儿纸尿裤消费量的扩大。此外在出口税率政策的支持下,高性价比的国产 SAP 产品有望扩大对印度、南美和中东等新兴市场的出口。综上,预计未来中国 SAP 需求仍将持续增长。根据头豹研究院的预测,2021 年中国高吸水性树脂市场规模将达到 119.9 亿元,2023 年将达到 145.1 亿元,年复合增长率将维持在 10.0%。未来 SAP 产能将朝着高性能化、复合化、功能化以及可生物降解等方面发展。